Familiebedrijven staan vaak voor unieke uitdagingen als het gaat om het behouden en overdragen van vermogen en eigendommen binnen de familie. Om deze uitdagingen effectief aan te pakken, maken meer en meer ondernemende families gebruik van private stichtingen als een strategisch instrument. Deze stichtingen bieden een scala aan voordelen, variërend van fiscale efficiëntie tot het behoud van familiale controle over het bedrijf, en bieden tegelijkertijd een flexibele structuur voor het beheer en de overdracht van vermogen.

Een fiscaal aandachtspunt was de jaarlijkse patrimoniumtaks (officieel: taks tot vergoeding van de successierechten). Deze bedroeg 0,17% doch werd met ingang van 1 januari 2024 drastisch verhoogd.

Met de goedkeuring van het wetsontwerp houdende diverse fiscale bepalingen markeert de herziening van de "patrimoniumtaks" een historische verschuiving in de Belgische fiscale wetgeving. Deze belasting ondergaat ingrijpende veranderingen die van invloed zijn op VZW's (Verenigingen Zonder Winstoogmerk) en private stichtingen.

De recente hervormingen omvatten een herziening van het belastingtarief en de belastbare grondslag, evenals nieuwe uitzonderingen en anti-misbruikbepalingen. Deze wijzigingen, die van kracht zullen worden vanaf 2024, hebben belangrijke implicaties voor de financiële planning en activiteiten van VZW's en private stichtingen in België.

In dit artikel worden de belangrijkste veranderingen van de patrimoniumtaks in detail besproken, samen met hun mogelijke impact op de betrokken entiteiten.

Doelstelling van de patrimoniumtaks

De patrimoniumtaks werd ingevoerd via de wet van 27 juni 1921. Tot vóór de wet van 27 juni 1921 hadden VZW’s geen rechtspersoonlijkheid waardoor de bezittingen van de VZW geacht werden eigendom te zijn van de leden. Bij overlijden van (één van) de leden, gaf dit aanleiding tot successierechten. Via de patrimoniumtaks wil de wetgever het inkomensverlies aan successierechten compenseren.

Huidige regeling in een notendop

Wie is onderworpen aan de taks?

In principe vallen alle VZW’s met rechtspersoonlijkheid onder het toepassingsgebied van de patrimoniumtaks, net zoals internationale VZW’s en de private stichtingen.

Er gelden een aantal specifieke uitzonderingen zoals bijvoorbeeld voor gemachtigde kassen voor kindertoeslagen en erkende pensioenkassen voor zelfstandigen. Daarnaast geldt een gedeeltelijke en doelgebonden uitzondering voor onderwijsinstellingen, meer bepaald voor de onroerende goederen die uitsluitend bestemd zijn voor onderwijs.

Tot slot is er ook een algemene vrijstelling voor entiteiten waarvan het geheel van de bezittingen een waarde heeft van maximaal 25.000 EUR.

Belastbare grondslag en tarief

Het tarief van de patrimoniumtaks bedraagt 0,17% en wordt geheven op het geheel van de bezittingen van de entiteit op datum van 1 januari van het aanslagjaar.

Een aantal bezittingen ontsnappen evenwel uit de belastbare grondslag. Het gaat onder andere om:

- De liquiditeiten en het bedrijfskapitaal bestemd om gedurende het jaar verbruikt te worden voor de activiteiten van de vereniging of private stichting;

- De in het buitenland gelegen onroerende goederen;

- Gecertificeerde effecten waarvan de vereniging of private stichting bezitter-emittent is. Zo valt het gecertificeerde vermogen van een private stichting administratiekantoor (STAK) dus niet onder de patrimoniumtaks.

Van het totaalbedrag van het geheel aan geviseerde bezittingen mogen er geen lasten worden afgetrokken, behalve:

- De nog niet betaalde termijnen van bepaalde hypothecaire leningen;

- De door de vereniging of private stichting als algemene legataris van een nalatenschap nog uit te voeren legaten van een geldsom.

Aangifteplicht en betaling

De aangifte van de patrimoniumtaks moet jaarlijks aangegeven worden tegen uiterlijk 31 maart. Op die datum moet de patrimoniumtaks ook ten laatste worden betaald.

Belangrijkste wijzigingen vanaf 2024

Invoering van een progressief tarief

Het vlakke tarief van 0,17% wordt, althans volgens de bewoordingen in de memorie van toelichting, “gemoderniseerd” en vervangen door een progressief tarief dat meer in lijn is met de evolutie van de rechten die de taks beoogt te compenseren.

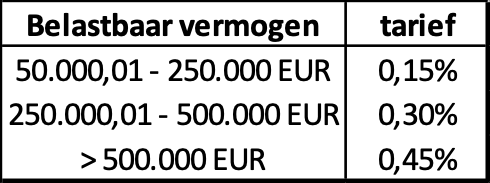

Concreet worden volgende tarieven ingevoerd:

De algemene vrijstelling wanneer het belastbaar vermogen van de betrokken entiteit 25.000 EUR niet te boven gaat, wordt aldus vervangen door een algemene voetvrijstelling van 50.000 EUR.

Neutralisering voor de zorgsector, maatwerkbedrijven en medische huizen

De impact van de vernieuwde tarieven wordt evenwel geneutraliseerd voor de zorginstellingen die handelingen verrichten die van de BTW zijn vrijgesteld overeenkomstig artikel 44 §2, 1° of 2° van het BTW-Wetboek en waarvan meer dan 50% van de omzet wordt behaald uit deze vrijgestelde activiteiten.

De regering heeft er zeer bewust voor gekozen om de zorgsector te blijven ondersteunen en niet zwaarder te belasten dan voorheen. De COVID-19-crisis en de nasleep ervan heeft deze sector zeer zwaar onder druk gezet, ook financieel. Daarnaast is er de snel groeiende nood aan maatschappelijke zorg voor alle leeftijdscategorieën. Er zal, gelet op die stijgende zorgbehoefte, ook veel moeten geïnvesteerd worden in de infrastructuur die nodig is om een hoogwaardige zorgverstrekking te kunnen blijven garanderen. Aangezien de patrimoniumtaks in beginsel berekend wordt op basis van het geheel van de bezittingen, zou een verhoging van de taks deze noodzakelijke investeringen mogelijks belemmeren (Parl.St. Kamer 2023-23, nr. 3607/1, 13-14).

Om belastingtechnische redenen werd er voor gekozen om niet te voorzien in een afzonderlijk tarief, maar om in te grijpen op de aan te geven waarde van de goederen van de zorginstellingen. Concreet worden de bezittingen van zorginstellingen slechts voor 37,7% van hun werkelijke waarde opgenomen in de belastbare grondslag. Voor zorginstellingen blijft de effectieve belastingdrukaldusgelijk aan 0,17% (0,45% x 37,7%).

Na amendement werd het behoud van het tarief van 0,17%, naar analogie met de zorginstellingen, ook uitgebreid naar:

- De maatwerkbedrijven die opgericht of erkend zijn door de bevoegde gewestelijke regering of instelling;

- De medische huizen bedoeld in artikel 32, § 1, tweede lid, van het Koninklijk Besluit van 3 juli 1996 betreffende de verplichte verzekering voor geneeskundige verzorging en uitkeringen, gecoördineerd op 14 juli 1994.

Belangrijk is dat, ook wanneer de infrastructuur van de zorginstelling, maatwerkbedrijf of medisch huis zou zijn ondergebracht in een afzonderlijke patrimonium-VZW, het verlaagd tarief, onder bepaalde voorwaarden, van toepassing kan blijven.

Buitenlandse onroerende goederen niet langer uitgesloten van de belastbare basis

De bepaling die buitenlandse onroerende goederen uitsluit van de patrimoniumtaks wordt geschrapt. Alle onroerende goederen worden voortaan dus belast. Er wordt wel voorzien in een verrekeningsmechanisme voor het geval men in het buitenland aan een gelijkaardige belasting als de patrimoniumtaks zou zijn onderworpen.

Antimisbruikbepaling

Tot slot wordt verduidelijkt dat de algemene antimisbruikbepaling inzake successierechten ook van toepassing is op de patrimoniumtaks. Via de toepassing van de antimisbruikbepaling zou de administratie kunnen optreden tegen handelingen waarbij belastingplichtigen zich buiten het toepassingsgebied van de patrimoniumtaks zouden plaatsen of waarbij het progressief tarief zou worden doorbroken. Dit zou bijvoorbeeld het geval zijn in de situatie waarbij twee of meer VZW’s of private stichtingen zouden worden opgericht waarbij deze in wezen hetzelfde doel nastreven en waarbij er geen wezenlijke niet-fiscale reden kan worden aangetoond.

Auteurs: Hitoshi Vanlandeghem & Peter Meeuwssen (Moore Law)

- 20/02/2024